{{title}}

{{body}}

{{tagline}}

{{body}}

| {{tag}}

{{body}}

{{body}}

{{item.label}}

{{f.label}}

{{Body}}

{{receiptRedirectText}}

Fejlkode: {{resetErrorCode}}

{{hintTitle}}

{{hintBody}}

{{hintTitle}}

{{hintBody}}

{{hintTitle}}

{{hintBody}}

{{hintTitle}}

{{hintBody}}

{{data.labels.body}}

{{data.labels.body}}

Her kan der kun vælges en:

Her kan der vælges flere:

Bemærk: ved valg af flere bliver søgningen smallere!

{{labels.errorBody}}

{{labels.noResultsBody}}

{{labels.errorBody}}

{{labels.noResultsBody}}

{{scrollHint}}

{{textLabels.successBody}}

{{data.qrText}}

{{Description}}

{{item.location}}

{{item.prices[0].value}} kr. ({{item.prices[0].label}}) / {{item.prices[1].value}} kr. ({{item.prices[1].label}})

{{item.location}}

{{item.prices[0].value}} kr. ({{item.prices[0].label}}) / {{item.prices[1].value}} kr. ({{item.prices[1].label}})

{{errorBody}}

{{noResultsBody}}

Her kan du som firmaadministrator ændre de 5 primære kontaktpersoner i jeres firma.

Følgende er nu registreret og vil danne grundlag for kontingentopkrævningen.

Samlet lønsum: {{formattedPayrollFunction}}

Antal ansatte: {{payrollRegistration.numberOfEmployees}}

Antal ansatte d. 30/9: {{payrollRegistration.numberOfEmployees309}}

Vi har sendt dig en kvittering pr. mail.

Har du rettelser, bedes du besvare den mail, vi har sendt dig eller kontakte os per telefon på {{MemberDepartmentPhonenumber}}.

Med venlig hilsen

Økonomisekretariatet

{{headerSubText}}

{{modal.modalCorrelationIdDisclaimer}}

{{headerSubText}}

{{additionalInformation.sustainability.subtitle}}

{{additionalInformation.sustainability.carbonReductionFocus}}

{{additionalInformation.sustainability.carbonReductionPotential}}

{{additionalInformation.investors.subtitle}}

{{additionalInformation.investors.businessModel.label}}

{{additionalInformation.companyStatus.label}}

{{additionalInformation.companyOtherArtifacts.label}}

{{modal.modalCorrelationIdDisclaimer}}

{{eventCard.text}}

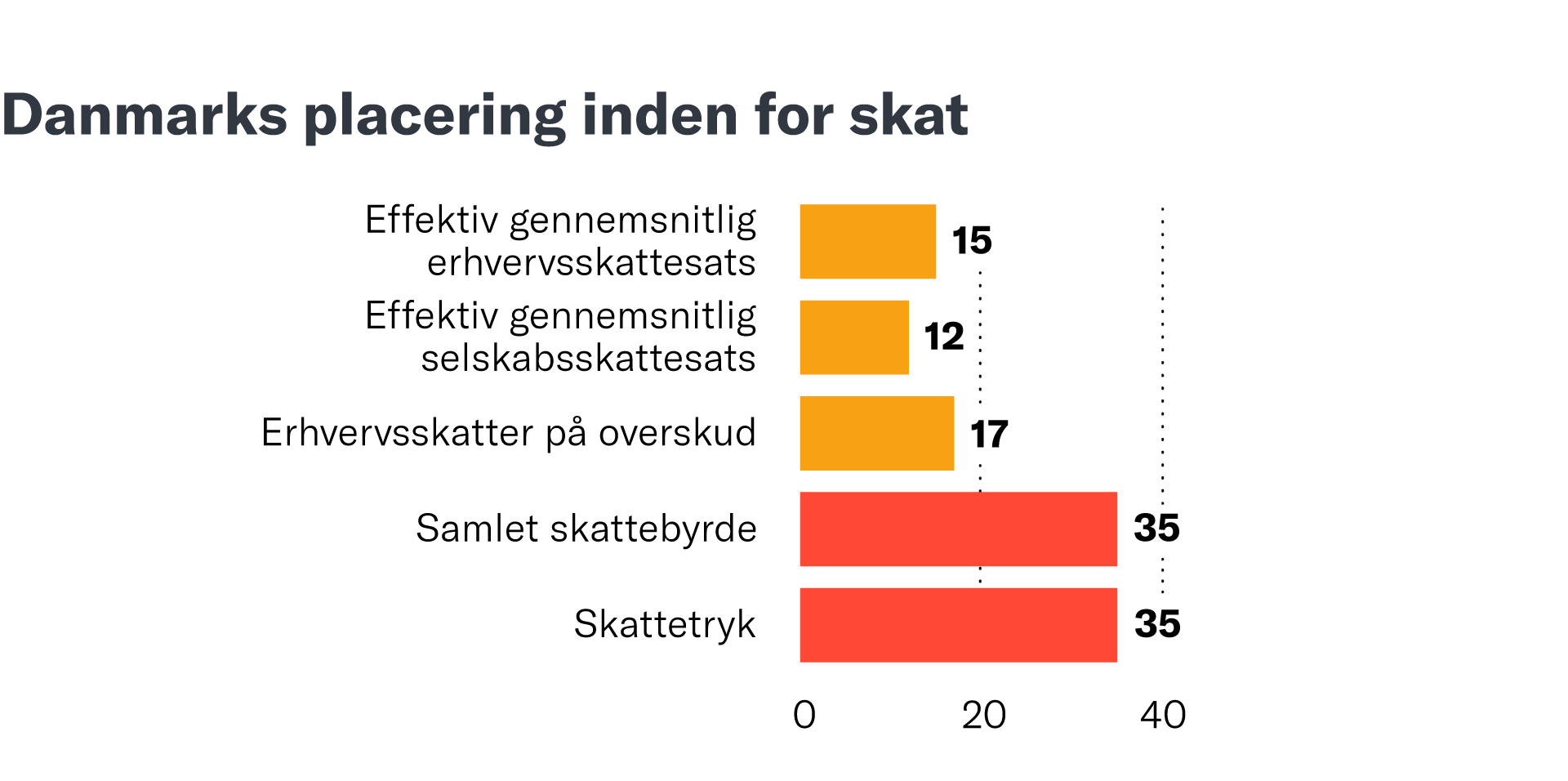

KONKURRENCEEVNEBAROMETER | SKAT

Inden for rammevilkåret for skat ligger Danmark omkring den midterste tredjedel blandt 35 OECD-lande, når det kommer til erhvervsskattesatserne. Vi ligger derimod i bunden, når det handler om det samlede skattetryk og den samlede skattebyrde.

Søjlerne angiver Danmarks placering blandt 35 OECD-lande. Den grønne farve angiver en placering i øverste tredjedel, gul angiver en placering i midterste tredjedel og rød angiver en placering i den nederste tredjedel ift. de øvrige lande inden for hver indikator. Dyk ned i data længere nede på siden.

Dansk Erhvervs Konkurrenceevnebarometer for rammevilkåret skat viser, at Danmark samlet indtager en 29. plads blandt 35 OECD-lande. Det er én plads dårligere end sidste år, hvor vi indtog en 28. plads. Det er på niveau med lande som Holland, Norge, New Zealand, Finland og Sverige, men langt efter lande som Irland, USA, Schweiz og Storbritannien.

Danmark indtager sidstepladsen målt på den samlede skattebyrde og skattetrykket. Ser vi på erhvervsskattesatserne indtager Danmark en 15. plads og en 12. plads målt på selskabsskattesatsen.

Skatter og afgifter er samlet set den største enkeltomkostning for danske virksomheder og er derfor en væsentlig faktor for virksomhedernes konkurrenceevne i forhold til at kunne klare sig mod udenlandske konkurrenter. Knopskydningen i det danske skattesystem har medført, at håndteringen af skattebetalingen og det administrative system lægger beslag på store ressourcer hos virksomhederne. Større enkelhed i skatteafregningen er derfor afgørende for virksomhedernes – og dermed Danmarks - konkurrenceevne.

Danmark er et af de lande, hvor skattetrykket er højest og dermed også et af de lande, hvor virksomhedernes omkostninger til skatter og afgifter er størst. Det går ud over konkurrenceevnen. Det omfattende danske skattesystem er samtidig meget komplekst, hvilket giver et særskilt problem. Mangeartede regler er svære at håndtere og giver administrativt besvær for virksomhederne, og de komplicerede regler udfordrer samtidig skattemyndighederne, som er hårdt belastede. Svære regler fører også til flere skattesager mellem virksomheder og myndigheder, hvilket yderligere er en hård belastning for virksomhederne.

Konkurrencen mellem landene er global og stigende. Det er positivt, fordi det øger potentialerne for vækst og velstand. Desværre er danske virksomheder udfordret af, at udenlandske virksomheder har mere gunstige regler i deres hjemlande. Uens regler landene imellem forvrider danske virksomheders konkurrenceevne.

Gå på opdagelse i Dansk Erhvervs Konkurrenceevnebarometer for skat i rapporten herunder: